دورة المؤشرنت للتحليل الفني

50 دينار كويتي

أنت تستخدم أحد المتصفحات القديمة. قد لا يتم عرض هذا الموقع أو المواقع الأخرى بشكل صحيح.

يجب عليك ترقية متصفحك أو استخدام أحد المتصفحات البديلة.

يجب عليك ترقية متصفحك أو استخدام أحد المتصفحات البديلة.

شركة الإستثمارات الوطنية ( استثمارات )....2

- بادئ الموضوع xTrader

- تاريخ البدء

رابح رابح

عضو مميز

صانع سوق سهم استثمارات يوظف احداث صفقة امريكانا بالتداول المضاربي الرخيص ...

هل سيرتد من 108 قاع أمس ؟؟؟

او سينخفض الى 104 ويرتد ؟؟؟

لست محلل وماذكرته وجهة نظر شخصية

هل سيرتد من 108 قاع أمس ؟؟؟

او سينخفض الى 104 ويرتد ؟؟؟

لست محلل وماذكرته وجهة نظر شخصية

fahad2000

عضو مميز

- التسجيل

- 15 مايو 2012

- المشاركات

- 9,512

صفقة «أمريكانا»... أسبوع الحسم

الإثنين، 3 أكتوبر 2016 / 146

مدير الاستحواذ و«المقاصة» يضمنان رفع الحجز عن الأسهم المرهونة مقابل سداد قيمتها

أسهم «أمريكانا» قد تُنقل من حساب البنوك المحلية إلى ممولي الصفقة بعقود رهن جديدة

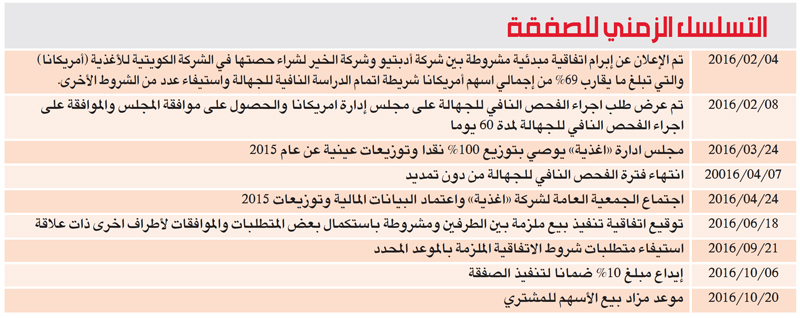

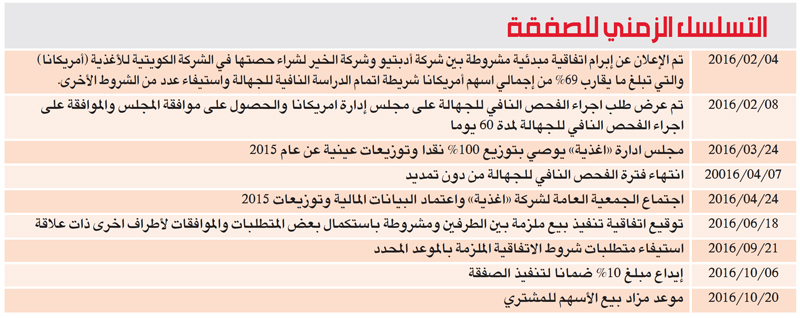

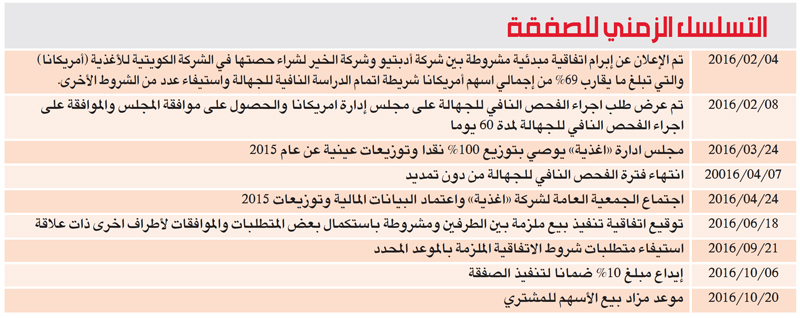

«نتوقع أن تدخل صفقة (امريكانا) مرحلة الحسم هذا الأسبوع»، بهذه الكلمات علقت مصادر قريبة الصلة بمطبخ الترتيب لصفقة بيع مجموعة «الخرافي» ملكيتها في «امريكانا» وفقاً للسعر المتفق عليه، والبالغ 2.65 دينار للسهم.

وقالت المصادر، إن العملية دخلت الإطار الرسمي بالفعل، وذلك وفقاً لإفصاحات سبق وتقدّمت بها كل من شركة الخير للأسهم والعقارات من جانب كطرف بائع، وشركة «أديبتيو» كطرف مشتر لـ «هيئة الأسواق» وشركة البورصة قبل أيام، لافتة إلى أن مرحلة الحسم، وتسلم 10 في المئة من قيمة الصفقة، من المتوقع أن تتم خلال الأيام القليلة المقبلة (ربما الأسبوع الجاري)، ما لم يستجد جديد في هذا الشأن. وأفادت المصادر أن البنوك المحلية الدائنة للمجموعة ستنقل الأسهم بحسب اتفاق ضمني يُفترض إبرامه مع مدير صفقة الاستحواذ «الاستتثمارات الوطنية» (بصدد التفاوض مع المالك للقيام بهذا الدور)، مشيرة إلى أن ذات الأسهم، ولدى إنجاز العملية سيتم نقلها برهن جديد إلى البنوك التي ستمول العملية لصالح الطرف المشتري، وبما يغطي حجم التمويل المتفق عليه، ما لم تتوافر تمويلات ذاتية لدى «أدبتيو».

وكانت شركة الخير الوطنية للأسهم والعقارات (الذراع الرئيسية لمجموعة الخرافي) كشفت النقاب عن استيفاء كافة شروط صفقة بيع حصتها في «أمريكانا»، الأمر الذي أكدت عليه «أديبتيو» في افصاح بشأن مُضيها قُدماً في التنفيذ طبقاً للقواعد والأنظمة المعمول بها في سوق الكويت للأوراق المالية.

وذكرت المصادر أن خطوات التنفيذ تشمل تقدّم الطرف المشتري من خلال إحدى شركات الوساطة المالية التي استوفت قواعد الرسملة المطلوبة من قبل «هيئة الأسواق» أخيراً، برغبة الشراء عقب دفع 10 في المئة من قيمة العملية، والتي سيتم إيداعها لدى «الكويتية للمقاصة».

وبينت أن العرض قد يتضمن شراء ما دون الـ 30 في المئة، ثم يواصل المالك الجديد الشراء، بما يرفع حصته إلى أكثر من 30 في المئة، ما يتطلب تقديم العرض الإلزامي لشراء ما تبقى من أسهم رأس المال، وبنفس السعر المُعلن سابقاً، (عرض لشراء 100 في المئة من رأس المال) وذلك خلال الجدول الزمني الذي حدده القانون رقم (7 لسنة 2010) وتعديلاته ولائحته التنفيذية.

واوضحت المصادر أن الترتيب مع البنوك المحلية الدائنة يضمن تسليم الأسهم ورفع الحجز عنها لدى «المقاصة»، مقابل تحويل قيمتها إلى تلك البنوك عقب التنفيذ مباشرة، وذلك بعلم واعتماد الطرف المالك.

وعلمت «الراي» أن هناك صناديق استثمارية جهزت أوراق ملكيتها لكميات من أسهم «أمريكانا» بهدف بيعها من خلال الصفقة المنتظرة، فيما تسملت بعض شركات الاستثمار طلبات رسمية من عملاء لديها لإصدار شهادات تؤكد ملكيتها لأسهم في الكويتية للأغذية تمهيداً للمشاركة في الصفقة.

يُذكر أن الحصة المراد بيعها تبلغ نحو 67 في المئة المملوكة لمجموعة «الخرافي» بقيمة تزيد قليلاً على ملياري دولار، إلا أن العرض الإلزامي ستفوق قيمته 3 مليارات دولار.

حديث النفس

عضو مميز

إفصاح من ( شركة الاستثمارات الوطنية ) عن معلومة جوهرية

لمزيد من المعلومات: اضغط هنا

تخويل أحد العملاء لشركة الاستثمارات الوطنية بالمضي قدماً بإجراءات تنفيذ صفقة شراء ما عدده ( 268,496,544 ) سهم من أسهم شركة ( الأغذية أمريكانا ) من أحد عملاء شركة الاستثمارات بصفة مباشرة أو غير مباشرة بقيمة ( 2,650 ) دينار للسهم الواحد .

المصدر : سوق الكويت للأوراق المالية

لمزيد من المعلومات: اضغط هنا

تخويل أحد العملاء لشركة الاستثمارات الوطنية بالمضي قدماً بإجراءات تنفيذ صفقة شراء ما عدده ( 268,496,544 ) سهم من أسهم شركة ( الأغذية أمريكانا ) من أحد عملاء شركة الاستثمارات بصفة مباشرة أو غير مباشرة بقيمة ( 2,650 ) دينار للسهم الواحد .

المصدر : سوق الكويت للأوراق المالية

الموسوعه

عضو نشط

عندما كانت سابك ٣٨ في مارس ٢٠٠٩ كنت في روم " مؤشرات الأسهم السعوديه " امسك المايك واحرج عليها حراج

حراج ١ حراج ٢ مابعد الحراج الا البيع

نفس الشي يتكرر معي الان في سهم استثمارات

نعم تستحق الحراج عليها

سلفارادو

عضو نشط

- التسجيل

- 25 أبريل 2013

- المشاركات

- 2,148

«الاستثمارات الوطنية» تسلّم البورصة اليوم شيكاً بـ 71 مليون دينار... مُقدم صفقة «أمريكانا»

نيابة عن «أديبتو» وعبر «السيف للوساطة»

اقتصاد - الخميس، 6 أكتوبر 2016

السوق متأهبة لوجبة «أمريكانا»

(تصوير زكريا عطية)

| كتب علاء السمان |

أكثر من 66 في المئة من أسهم «أمريكانا» ستُعرض على الشاشة لمدة 10 أيام عمل

تنفيذ العملية بنظام «البلوك الواحد» و«أديبتو» ملتزمة قواعد العرض الإلزامي

«الاستثمارات» قد تتولى عملية تجميع الأسهم وفقاً للعرض الإلزامي

تأكيداً لما نشرته «الراي» مطلع الأسبوع الجاري، دخلت صفقة تخارج مجموعة الخرافي من «أمريكانا» لصالح شركة «أديبتو» الإماراتية مرحلة الحسم.

فقد كشفت «الاستثمارات الوطنية» أمس عن قيام أحد العملاء بتخويلها المضي قدماً في إجراءات تنفيذ صفقة شراء ما عدده 268.496.544 سهم من أسهم «امريكانا» من أحد عملاء الشركة بصفة مباشرة أو غير مباشرة بسعر 2.65 دينار للسهم الواحد، وبقيمة إجمالية تصل إلى 711.5 مليون دينار.

وعلمت «الراي» من مصادر مطلعة أن «الاستثمارات» ستسلّم اليوم الجهات الرسمية في بورصة الكويت والشركة الكويتية للمقاصة، شيكاً بـ 71 مليون دينار عبر شركة السيف للوساطة المالية. وتمثل القيمة المذكورة ما نسبته 10 في المئة من قيمة صفقة بيع ما يزيد على 66 في المئة من أسهم «أمريكانا».

ولفتت المصادر إلى أن «أديبتو» وجهت طلباً رسمياً إلى «الاستثمارات» في شأن اتخاذ الإجراءات الرسمية، وسلمتها شيكاً مُصدقاً بقيمة الدفعة الأولى أو المُقدم البالغة قيمته أكثر من 71 مليون دينار، بينما طلبت «الاستثمارات» من «السيف» كوسيط مرخص له اتخذا الخطوات اللازمة حيال الأمر.

وتشير المعلومات إلى أن الطرف المشتري وفّّر التمويلات الخاصة بالعملية وفقاً لاتفاقيات مع بنوك وجهات مصرفية تمهيداً لتحويلها إلى الطرف المشتري أو الجهة الراهنة للأسهم عقب إنجاز الصفقة، وذلك بعد مرور أسبوعين من عرض الأسهم على الشاشة الرسمية للبورصة.

وأكدت المصادر أن الصفقة ستشهد مرحلتين: الأولى هي التقدّم لشراء كامل الأسهم التي تعادل ما يزيد قليلاً عن 66 في المئة من رأسمال «أمريكانا»، والثانية: التقدّم بعرض آخر لشراء ما تبقى من أسهم رأس المال وفقاً لآليات العرض الإلزامي التي حددها القانون رقم (7 لسنة 2010) ولائحته التنفيذية.

ويتوقع أن تتولى «الاستثمارات» مهمة الاستحواذ على ما تبقى من أسهم تمثل في حدها الأقصى قرابة 34 في المئة من «أمريكانا» وفقاً للعرض الإلزامي الذي يستدعي تجميع تلك الأسهم من قبل ملاكها، سواء كانوا أفراداً أو محافظ أو صناديق استثمارية، إذ تمتلك الشركة فريقاً فنياً خبيراً وقادراً على إدارة مثل هذه العمليات التي تستوجب المضي وفقاً لآليات تواصل خاصة لاستقبال الكميات التي يرغب أصحابها في المشاركة بالبيع.

وتشير قواعد الصفقات فوق 5 في المئة وفقاً لقرار مدير السوق رقم (28 لسنة 2014) إلى أن أحكام القرار تسري على الاتفاقيات التي تتم لبيع وشراء كمية من الأسهم بنسبة لا تقل عن 5 في المئة أو أكثر من إجمالي الاوراق المالية المصدّرة لإحدى الشركات المُدرجة بالبورصة في صفقة واحدة بالمزاد، وبشرط توافر بائع ومشتر، فيما يلتزم المشتري بعد إتمام الصفقة بأحكام العرض الإلزامي حال تجاوزت الملكية أكثر من 30 في المئة من رأسمال الشركة، وأيضاً بالافصاح عن التزامه بتقديم العرض وفقاً للضوابط المنصوص عليها.

وبذلك تكون «أديبتو» مُلزمة تقديم العرض لما تبقى من مساهمين لم يشاركوا في الصفقة التي ستُنفذ بنظام «البلوك» الواحد وبالسعر المُحدد ما لم يتقدم طرف يرغب في المزايدة خلال الفترة المُحددة، والتي تمتد بحد أقصى الى اليوم الأخير من المهلة على أن يتقم بالطلب وشيك بـ 10 في المئة من قيمة العملية قبل الساعة العاشرة من يوم التنفيذ الذي سيُنجز عقب التداولات الرسمية.

نيابة عن «أديبتو» وعبر «السيف للوساطة»

اقتصاد - الخميس، 6 أكتوبر 2016

السوق متأهبة لوجبة «أمريكانا»

(تصوير زكريا عطية)

| كتب علاء السمان |

أكثر من 66 في المئة من أسهم «أمريكانا» ستُعرض على الشاشة لمدة 10 أيام عمل

تنفيذ العملية بنظام «البلوك الواحد» و«أديبتو» ملتزمة قواعد العرض الإلزامي

«الاستثمارات» قد تتولى عملية تجميع الأسهم وفقاً للعرض الإلزامي

تأكيداً لما نشرته «الراي» مطلع الأسبوع الجاري، دخلت صفقة تخارج مجموعة الخرافي من «أمريكانا» لصالح شركة «أديبتو» الإماراتية مرحلة الحسم.

فقد كشفت «الاستثمارات الوطنية» أمس عن قيام أحد العملاء بتخويلها المضي قدماً في إجراءات تنفيذ صفقة شراء ما عدده 268.496.544 سهم من أسهم «امريكانا» من أحد عملاء الشركة بصفة مباشرة أو غير مباشرة بسعر 2.65 دينار للسهم الواحد، وبقيمة إجمالية تصل إلى 711.5 مليون دينار.

وعلمت «الراي» من مصادر مطلعة أن «الاستثمارات» ستسلّم اليوم الجهات الرسمية في بورصة الكويت والشركة الكويتية للمقاصة، شيكاً بـ 71 مليون دينار عبر شركة السيف للوساطة المالية. وتمثل القيمة المذكورة ما نسبته 10 في المئة من قيمة صفقة بيع ما يزيد على 66 في المئة من أسهم «أمريكانا».

ولفتت المصادر إلى أن «أديبتو» وجهت طلباً رسمياً إلى «الاستثمارات» في شأن اتخاذ الإجراءات الرسمية، وسلمتها شيكاً مُصدقاً بقيمة الدفعة الأولى أو المُقدم البالغة قيمته أكثر من 71 مليون دينار، بينما طلبت «الاستثمارات» من «السيف» كوسيط مرخص له اتخذا الخطوات اللازمة حيال الأمر.

وتشير المعلومات إلى أن الطرف المشتري وفّّر التمويلات الخاصة بالعملية وفقاً لاتفاقيات مع بنوك وجهات مصرفية تمهيداً لتحويلها إلى الطرف المشتري أو الجهة الراهنة للأسهم عقب إنجاز الصفقة، وذلك بعد مرور أسبوعين من عرض الأسهم على الشاشة الرسمية للبورصة.

وأكدت المصادر أن الصفقة ستشهد مرحلتين: الأولى هي التقدّم لشراء كامل الأسهم التي تعادل ما يزيد قليلاً عن 66 في المئة من رأسمال «أمريكانا»، والثانية: التقدّم بعرض آخر لشراء ما تبقى من أسهم رأس المال وفقاً لآليات العرض الإلزامي التي حددها القانون رقم (7 لسنة 2010) ولائحته التنفيذية.

ويتوقع أن تتولى «الاستثمارات» مهمة الاستحواذ على ما تبقى من أسهم تمثل في حدها الأقصى قرابة 34 في المئة من «أمريكانا» وفقاً للعرض الإلزامي الذي يستدعي تجميع تلك الأسهم من قبل ملاكها، سواء كانوا أفراداً أو محافظ أو صناديق استثمارية، إذ تمتلك الشركة فريقاً فنياً خبيراً وقادراً على إدارة مثل هذه العمليات التي تستوجب المضي وفقاً لآليات تواصل خاصة لاستقبال الكميات التي يرغب أصحابها في المشاركة بالبيع.

وتشير قواعد الصفقات فوق 5 في المئة وفقاً لقرار مدير السوق رقم (28 لسنة 2014) إلى أن أحكام القرار تسري على الاتفاقيات التي تتم لبيع وشراء كمية من الأسهم بنسبة لا تقل عن 5 في المئة أو أكثر من إجمالي الاوراق المالية المصدّرة لإحدى الشركات المُدرجة بالبورصة في صفقة واحدة بالمزاد، وبشرط توافر بائع ومشتر، فيما يلتزم المشتري بعد إتمام الصفقة بأحكام العرض الإلزامي حال تجاوزت الملكية أكثر من 30 في المئة من رأسمال الشركة، وأيضاً بالافصاح عن التزامه بتقديم العرض وفقاً للضوابط المنصوص عليها.

وبذلك تكون «أديبتو» مُلزمة تقديم العرض لما تبقى من مساهمين لم يشاركوا في الصفقة التي ستُنفذ بنظام «البلوك» الواحد وبالسعر المُحدد ما لم يتقدم طرف يرغب في المزايدة خلال الفترة المُحددة، والتي تمتد بحد أقصى الى اليوم الأخير من المهلة على أن يتقم بالطلب وشيك بـ 10 في المئة من قيمة العملية قبل الساعة العاشرة من يوم التنفيذ الذي سيُنجز عقب التداولات الرسمية.

رابح رابح

عضو مميز

اعلان الصفقة يؤكد صحة

خبر الجريدة الذي تم نفيه

خبر الجريدة الذي تم نفيه

رابح رابح

عضو مميز

منذ نهاية اعلان استلام المبالغ الكبيرة من البحرين ومنشئات في 2015 كانت توجهات السهم واضحة الى الاسفل مثل :

- عدم توزيع ارباح

- ارتفاع كبير للمخصصات

- شراء اصول عقارية

- انخفاض كبير بالايرادات

- الانخفاض القياسي الكبير الى القاع الجديد 64 فلس بدون مبرر قبل اعلان عودة صفقة امريكانا.

- تداولات السهم وطريقة العروض .

- بيع بعض الاسهم التي تم شرائها باسعار مرتفعه بسعر منخفض جدا مثل بوبيان دق .

- التداول الحالي الغريب في سهم الاولى للاستثمار بسعر منخفض جدا.

- عدم توزيع ارباح

- ارتفاع كبير للمخصصات

- شراء اصول عقارية

- انخفاض كبير بالايرادات

- الانخفاض القياسي الكبير الى القاع الجديد 64 فلس بدون مبرر قبل اعلان عودة صفقة امريكانا.

- تداولات السهم وطريقة العروض .

- بيع بعض الاسهم التي تم شرائها باسعار مرتفعه بسعر منخفض جدا مثل بوبيان دق .

- التداول الحالي الغريب في سهم الاولى للاستثمار بسعر منخفض جدا.

سلفارادو

عضو نشط

- التسجيل

- 25 أبريل 2013

- المشاركات

- 2,148

الأحد... بدء الإعلان عن مزاد صفقة «أمريكانا»

البورصة تسلّمت ملف العملية وحوّلته لـ «المقاصة»

اقتصاد - الجمعة، 7 أكتوبر 2016

| كتب علاء السمان |

«المقاصة» تأكدت من جهوزية نقل الأسهم إلى حساب المشتري

فريق من شركة الاستثمارات الوطنية تابع الإجراءات الفنية من مقر البورصة

تأكيداً لما نشرته «الراي» في عددها أمس، تسلمت بورصة الكويت طلباً رسمياً من شركة السيف للوساطة لتنفيذ صفقة «أمريكانا» نيابة عن شركة الاستثمارات الوطنية التي تمثل الطرفين، البائع (ممثلاً في مجموعة الخرافي)، والمشتري (ممثلاً في أديبتو).

ورفعت البورصة الملف إلى الشركة الكويتية للمقاصة مصحوباً بشيك قيمته 71 مليون دينار، الذي يمثل مُقدم الـ 10 في المئة، إذ أنجزت «المقاصة» عملية التدقيق على الأسهم، والتأكد من توافرها في الحساب، وأنها قابلة للنقل الى حساب المشتري في الوقت المُحدد.

وعلى الفور، أُبلغت البورصة بالتفاصيل وجهوزية الأسهم وتوفرها في الأرصدة المُحددة من قبل مدير العملية، ما ترتب عليه الإفصاح والإعلان عن الجدول الزمني للتنفيذ وفقاً لقواعد صفقات الـ 5 في المئة المعمول بها.

واتخذت «الاستثمارات الوطنية» أخيراً الإجراءات الكفيلة بإتمام العملية بلا أي عراقيل، بما في ذلك ما يخص الأسهم المرهونة، إذ تابع الفريق التنفيذي للشركة الإجراءات أمس من مقر البورصة وفقاً للترتيبات المُحددة بين الجانبين البائع والمشتري، وبما يضمن حقوق كل الاطراف.

وشهدت العملية نقاشات بين الجهات المعنية والبنوك الراهنة لأسهم «أمريكانا»، إذ تم التوصل إلى صيغة توافقية في شأن قيمة مبيعات الأسهم المرهونة وتحويل الأموال إليها عقب تنفيذ الصفقة.

وتبدأ بورصة الكويت اعتباراً من يوم الأحد المقبل وحتى الخميس الموافق 20 أكتوبر الجاري في الإعلان عن تنفيذ المزاد العلني لبيع 268.496.544 سهم من أسهم «أمريكانا» تمثل نسبة 66.79 في المئة من رأسمال الشركة بسعر ابتدائي 2.65 دينار للسهم الواحد وبقيمة إجمالية قدرها 711.5 مليون دينار.

وتضمن طلب «السيف» المقدّم إلى البورصة معلومات توضح أطراف الصفقة، وهي كالتالي: شركة الاستثمارات الوطنية - حساب عملاء لصالح العميل شركة الخيرالوطنية للأسهم والعقارات - طرف بائع، إضافة الى حساب عملاء آخرين لصالح شركة «أديبتو إيه دي أنفستمنت» - (طرف مشتري).

ويخضع المزاد بحسب إعلان البورصة للشروط التالية:

أولاً- على من يرغب في دخول المزاد أن يودع شيكاً مصدقاً بقيمة 10 في المئة من إجمالي قيمة الصفقة في موعد أقصاه الساعة العاشرة صباحاً من يوم الخميس الموافق 20 أكتوبر 2016.

ثانياً - تبدأ المزايدة في تمام الساعة 12:30 ظهراً في اليوم المحدد المذكور أعلاه في قاعة «عبدالله السديراوي» - الدور الثامن في مبنى البورصة، وسوف يرسى المزاد في تمام الساعة 12:45 ظهراً في اليوم ذاته على المشتري الابتدائي ما لم يتقدم مشترٍ آخر بسعر أعلى.

ثالثاً - إذا تقدم مشترٍ آخر بسعر أعلى من السعر الابتدائي، ومضى على هذا السعر 5 دقائق دون أن يتقدم مزايد آخر بسعر أعلى يرسى عليه المزاد.

رابعاً - تراعى الوحدات السعرية المعمول بها في البورصة، ويجوز لأي من المزايدين المزايدة بأكثر من وحدة سعرية.

خامساً - على من يرسى عليه المزاد أن يودع بقية مبلغ الصفقة والعمولة المستحقة قبل الساعة الحادية عشرة من صباح يوم الأحد الموافق 23 أكتوبر في حساب الشركة الكويتية للمقاصة، ولا يحق له استرداد المبلغ الذي دفعه إذا لم يقم بسداد القيمة الإجمالية للصفقة في الوقت والتاريخ المشار إليهما.

سادساً - يقتصر حضور المزاد على وسيط البائع، ومن يمثل البائع ووسيط المشتري، ومن يمثل المشتري المستوفين للشروط الموضحة في الإعلان.

حديث النفس

عضو مميز

إفصاح .. من شركة ( مُنشآت ) بخصوص التسوية مع شركة الاستثمارات الوطنية

لمزيد من المعلومات: اضغط هنا

إفصاح .. من شركة الاستثمارات الوطنية: اضغط هنا

حيث قامت شركة (منشآت) بسداد مبلغ وقدره 2,250,000 $ وهو عبارة عن الدفعة الخامسة والأخيرة لشركة الاستثمارات الوطنية المحكوم بها والبالغ قدرها : 22.5 مليون دولار أمريكي ...

لمزيد من المعلومات: اضغط هنا

إفصاح .. من شركة الاستثمارات الوطنية: اضغط هنا

حيث قامت شركة (منشآت) بسداد مبلغ وقدره 2,250,000 $ وهو عبارة عن الدفعة الخامسة والأخيرة لشركة الاستثمارات الوطنية المحكوم بها والبالغ قدرها : 22.5 مليون دولار أمريكي ...

التعديل الأخير:

رابح رابح

عضو مميز

ولا راح يأثر على سهم استثمارات لانهم من 2015 وهم يستلمون مبالغ ضخمه وبعد كل اعلان ايجابي ينزل السهم في بداية التدوال لتطفيش المساهمينإفصاح .. من شركة ( مُنشآت ) بخصوص التسوية مع شركة الاستثمارات الوطنية

لمزيد من المعلومات: اضغط هنا

إفصاح .. من شركة الاستثمارات الوطنية: اضغط هنا

حيث قامت شركة (منشآت) بسداد مبلغ وقدره 2,250,000 $ وهو عبارة عن الدفعة الخامسة والأخيرة لشركة الاستثمارات الوطنية المحكوم بها والبالغ قدرها : 22.5 مليون دولار أمريكي ...

توجد رغبة واضحة وقوية بالضغط على السهم لترحيل الارتفاع

واعتقد الى بداية 2017

fahad2000

عضو مميز

- التسجيل

- 15 مايو 2012

- المشاركات

- 9,512

أكد أن الشركات المملوكة للمجموعة قوية ومتينة مالياً

لؤي الخرافي يروي لـ«القبس» قصة صفقة «أمريكانا»

اجتماعات مكوكية مع الرؤساء التنفيذيين لمانحي الامتياز في أميركا وبريطانيا ودبي

مقابلات تخللتها مساومات لتعديل شروط الاتفاقيات وفرض التزامات جديدة

فرض التزامات ترتب عليها إلغاء المفاوضات في فترة من الفترات

موافقات مانحي الامتيازات والبنوك ليست محل اعتراض.. إنما كانت محل مساومة

المحرر الاقتصادي |

ينتظر السوق وعموم المستثمرين صفقة عملاقة في 20 اكتوبر الجاري، هي صفقة بيع %66 من شركة أمريكانا.

بات ذلك بحكم المؤكد، وسيكون له آثار وتداعيات إيجابية على أكثر من صعيد.

التقت القبس نائب رئيس مجموعة الخرافي المحامي لؤي جاسم الخرافي الذي سرد تسلسل الأحداث بالارقام والتواريخ منذ اللحظة الأولى لشيوع خبر الصفقة. وعدد كل الإجراءات التي كانت ضرورية ولازمة لاتمام هذه العملية الضخمة. واشار إلى اجتماعات مكوكية في عدد من البلدان منها الولايات المتحدة الأميركية وبريطانيا والإمارات. وجدد الخرافي ثقته بالسيد محمد العبار وقدرته وكفاءته وسمعته العالمية، وتناول في حديثه هيئة سوق المال وشركة البورصة والبنوك وكل الأطراف الأخرى ذات العلاقة.

وفيما يلي نص الحوار.

● ما آخر تطورات صفقة أمريكانا؟

ــــ لله الحمد تم بتوفيق من الله عز وجل الانتهاء من إجراءات قيام شركة الخير ببيع أسهمها في شركة امريكانا، والتخارج من الاستثمار في قطاع الأغذية، طبقا للجدول المرسوم لها، حيث استغرقت الفترة بحدود 8 اشهر من اعلان رغبة شركة اديبتيو بشراء الحصة، عمل خلالها مستشارو الطرفين على اعداد البيانات المالية والفحص النافي للجهالة واستيفاء متطلبات هيئة اسواق المال، وسوق الكويت للأوراق المالية ( شركة بورصة الكويت)، وموافقة هيئة المنافسة بالدول المعنية، والحصول على موافقة اكثر من 40 فرانشايز، واعداد وتوقيع الاتفاقيات المرتبطة بها.

وفي 18 يونيو الماضي تم الاتفاق على شراء الحصة بالسعر المتفق علية بشرط انهاء الإجراءات التنفيذية من قبل البائع والمشتري خلال فترة 3 اشهر من توقيع اتفاقية تنفيذ بيع ملزمة بين الطرفين ومشروطة باستكمال بعض المتطلبات والموافقات النهائية لتمكين المشتري من الشراء، فكما هو معروف في مثل هذه الصفقات ارتبط مانحو الامتياز بمنح الامتياز للشركة بسبب تواجد المالك الرئيسي، وهو الخرافي، وتنص الاتفاقيات في حال تغير المالك الرئيسي يحق لمانح الامتياز سحب امتيازه من الشركة، وبالتالي تفقد الشركة قيمتها المالية، فكان يتطلب العمل بالتوازي مع مانح الامتياز والمشتري لضمان الحصول على موافقة مانح الامتياز مثل كنتاكي وبتزاهت وهارديز وتي جي فرايديز على قبول دخول المشتري شركة اديبتيو لشراء الحصة، وذلك من خلال عقد اجتماعات مكوكية مع الرؤساء التنفيذيين للشركات الأجنبية في الولايات المتحدة الاميركية ولندن ودبي، واجراء مقابلات والتعرف على المشتري السيد محمد العبار، وبالطبع هذه المقابلات ما كانت تخلو من المساومة واستغلالها لتعديل شروط الاتفاقيات او فرض التزامات جديدة ترتب عليها الغاء المفاوضات في فترة من الفترات.

فموافقة مانح الامتياز والبنوك ليست محل اعتراض، وانما كانت محل مساومة، فكنا نعمل في ظل متطلبات هيئة سوق المال بالالتزام بالافصاح وبالتوازي اجراء المفاوضات مع مانحي الامتياز جعلتنا مكشوفين في هذه المفاوضات، فلم يكن هناك ما يمنع من الحصول على موافقتهم على نقل الاسهم من مالك الى مالك اخر، خصوصا اذا علمنا ان الطرف الراغب في الشراء يمتلك سمعة عالمية عريقة تمكنه من مواصلة مسيرة النجاح، الذي سارت عليه الشركة الكويتية للاغذية اميركانا.

● ماذا كانت ابرز الصعوبات؟

ــ بالطبع واجهتنا صعوبات كثيرة اثناء تنفيذ الصفقة أهمها الحصول على موافقة مانحي الامتياز من دون تعديل شروط الامتياز، وبهذه المناسبة يجب الا ننكر أولا دور وشخصية محمد العبار التفاوضية في عرض خطته في تطوير الشركة، التي كان لها اثر بالغ في اقناع مانحي الامتياز في قبول استمرار منح الامتياز للمشتري، بالاضافة الى دور المستشارين من الجانبين، المستشاران الماليان غولدمان ساكس وبنك روثشجايلد، والمستشاران القانونيان مكتب ألن وأوفري ومكتب كليفورد تشانس للمحاماة في مواجهة مانحي الامتياز، حيث كان يتطلب مناقشة عقد الامتياز لكل دولة على حدة، وقد تختلف العقود لذات مانح الامتياز من دولة الى اخرى وصل عددها الى ما يقارب 57 عقد امتياز، بالاضافة الى قيام السيد العبار بطلب دول جديدة لم تكن أصلا من ضمن اتفاقيات الامتياز القديمة وجميع هذه العقود الموقعة حاليا معلق تنفيذها على شرط اتمام صفقة البيع بتاريخ 20 أكتوبر، كما كان يتعين الحذر بالتعامل مع نظم وضوابط هيئة أسواق المال والاستعلام بشكل دوري عن الخطوات المتبعة في مثل هذه الحالات وبشكل خاص أهمية الحصول على موافقات مانحي الامتياز والبنوك الدائنة لشركة امريكانا والجهات الرقابية قبل تنفيذ الصفقة، خصوصا ان هذه الصفقة لها طبيعة خاصة وبعض شركاتها التابعة مدرجة ببورصات خارجية يتعين التنسيق معها أيضا.

● ماذا تقول عن الشركة؟

ــ الشركة جيدة ولها مستقبل واعد، حيث تمتلك ما يفوق 1500 مطعم، بالاضافة الى عدد كبير من مصانع الأغذية، واعتقد المشتري له من سابقة الخبرة وباطلاعي على خطته المقدمة للتطوير ان ينقل الشركة نقلة نوعية ويضاعف مطاعمها ويعظم ارباحها.

● ما اجراءات المشتري؟

قام المشتري «أدبتيو» بفتح محفظة استثمارية لدى شركة الاستثمارات الوطنية احدى شركات مجموعة الخرافي، والتي اودعت نيابة عن المشتري شيكا بنسبة %10 من قيمة الصفقة بتاريخ 2016/10/6 وطبقا للانظمة والقوانين المعمول بها لدى هيئة أسواق المال الكويتية وشركة بورصة الكويت، وستتولي شركة «السيف» للوساطة المالية التابعة لشركة الاستثمارات الوطنية تنفيذ الصفقة عن البائع والمشتري، فقد أعلنت شركة بورصة الكويت أنه سيتم يوم الخميس الموافق 20 اكتوبر 2016 عقد مزاد لبيع عدد 268.496 مليون سهم ما يمثل نسبة %66 من رأسمال الشركة بقيمة اجمالية قدرها (711.515.841.600 د.ك) حيث تبدأ المزايدة في تمام الساعة 12:30 ظهراً في اليوم المحدد سوف يرسى المزاد في تمام الساعة 12:45 ظهراً في اليوم ذاته على المشتري الابتدائي ما لم يتقدم مشتر آخر بسعر أعلى وشخصيا لا أتوقع ان يتقدم احد للمزايدة بصفقة بهذا الحجم وبهذا التعقيد للمزايدة، فهي تعتبر أكبر صفقة في قطاع الأغذية بالمنطقة.

● ما تعليقك على المعلومات المتداولة عن رهونات أسهم أمريكانا والديون التي تقابلها؟

ــ رهونات أسهم أمريكانا والديون التي تقابلها شيء طبيعي جداً في مثل الأعراف المالية، وهي دليل قوة ومتانة الشركة التي جعلت البنوك تقبل ان تمنح القروض مقابل بعض هذه الضمانات، وهي عادية جداً في عالم الاستثمار، وارتفاع قيمتها

دليل على ارتفاع قيمة الاصول المقابلة، واي مشتر جديد للشركة سيحصل على تسهيلات مالية وقروض مقابل رهن اسهم الشركة، والفرق في الحالتين ان البنوك المحلية فقدت فرصة تمويل الصفقة الجديدة.

● ما موقف مجموعة الخرافي بشأن سداد البنوك؟

ــــ موقف مجموعة الخرافي في الشركات التي تملكها بنسبة %100 مع البنوك متين وقوي بفضل الله ولما تتمتع به هذه المجموعة من مصادر متعددة توفر لها السيولة التي تجعلها الايفاء بالتزاماتها مع البنوك، وبعضها أرباحه ناتجة بسبب التعاون مع أنشطة المجموعة وتمويلها المستمر والمتجدد. اما في ما يتعلق بتعثر بعض الشركات التي لا تساهم المجموعة بملكية كاملة فيها، فيتعين التشاور مع الشركاء أو المساهمين في آلية التعامل في ظل هذه الظروف الاقتصادية الحرجة التي يواجهها بعض من هذه الشركات ولكل حالة منها طبيعة خاصة يتم التعامل بموجبها.

● ما التخارجات الأخرى الممكنة من أصول مجموعة الخرافي؟ وهل صحيح أن المجموعة قد تبيع شركة الخرافي ناشيونال، ولماذا؟

ــــ كما تعلمون تمتلك مجموعة الخرافي أصولا ضخمة وكبيرة وفي مختلف المجالات، وهذا كفيل بأن يجعلها هدفا لأي استحواذ استراتيجي في المستقبل، وتتمثل هذه الأصول إما في شركات مدرجة بالبورصة وغير مدرجة، ولا توجد نية لبيع الأصول في الوقت الحالي، ولكن قد تتغير الآراء بتغير الظروف وغيرها. واعتقد لن تمانع المجموعة في التخارج من أي من أصولها إذا حصلت على السعر المناسب وتحقيق ربح، لكن لن تضع المجموعة إعلانات للبيع، اما شركة الخرافي ناشيونال فهي ليست ملكية كاملة للمجموعة ويتعين اتخاذ القرار مع باقي الشركاء.

● هل «زين» مطروحة للبيع؟ وما رأيك بتراجع سعر سهمها؟ وماذا عن الموقف مع البنوك؟

ــــ إذا كنت تقصد أصول «زين» فهذا الأمر يقدره مجلس إدارة الشركة حسبما تقتضي مصلحتها، أما إذا كنت تقصد أسهم الخير وتحالف الخرافي فسياسة المجموعة أنها لا تعرض سلعتها للبيع ولا تضع إعلانات لبيعها كما ذكرت لكم في سؤال آخر، لكن إذا تقدم مشتر جاد فهنا يخضع الأمر لعدة معايير منها السعر العادل وكيان المشتري الجديد وسمعته، وكذلك يخضع الأمر للدراسة الداخلية لدينا في المجموعة، أما بالنسبة لتراجع سعر سهمها فهو بالطبع لا يعكس أداءها، حيث أن سعر السهم يحدده العرض والطلب في السوق ومعدل السيولة في السوق وغيره من العوامل، ولعل ما يؤكد كلامي هو أن معظم تقييمات ودراسات بيوت الخبرة دلت على أن «زين» تتداول بنسبة خصم كبيرة عن سعرها العادل، وأن مستقبلها أفضل بكثير من ماضيها، إذا ما أخذنا بعين الاعتبار النمو الكبير الذي يشهده العامل في الإيرادات الناتجة من البيانات وغيرها. أما بالنسبة للتحديات فبالطبع هناك تحديات شأنها شأن أي قطاع آخر ولكن بفضل الله وبفضل الجهود المبذولة من القائمين عليها، استطاعت الشركة أن تواصل مسيرتها وأعمالها دون أي مشاكل جوهرية تذكر، ولعل أبرز الأمثلة على ذلك هو قدرتها وملاءتها على توزيع أرباح نقدية سنوية هي الأعلى في الكويت إذا أخذت بعين الاعتبار العائد على سعر السهم، وهذا أن دل إنما يدل على متانتها

وملاءتها المالية، أما علاقتها مع البنوك فهي علاقة جيدة ولم نسمع عن أي مشاكل أو تحفظات من قِبل البنوك، بل بالعكس العلاقة مستمرة وجيدة، ومازالت «زين» تتمتع بتكلفة تمويل منخفضة مقارنة بزميلاتها بالقطاع.

● ما رأيكم بهيئة أسواق المال؟

ــــ إن من أفضل وأبرز التشريعات التي شهدها سوق الكويت في الآونة الأخيرة هو وجود كيان جديد متمثل بهيئة أسواق المال وفصله عن البورصة، وهذا بالطبع شكل نقلة نوعية بالنسبة للسوق، وأضاف أريحية كبيرة للمستثمرين، حيث قامت الهيئة بسن قوانين وتشريعات تحمي المستثمرين، وتحقق شفافية كبيرة، وعلى رأسها قوانين الحوكمة وحماية صغار المستثمرين، أما من حيث الأداء فبالطبع واجه السوق فترة تصحيحية أسوة بالأسواق المجاورة الأخرى، نتيجة تقلبات أسعار النفط والأزمات السياسية في المنطقة، مما أثر على التداول وأداء الأسهم، ولكن كلنا ثقة بالله عز وجل أن نتجاوز هذه الأزمة، وأن يشهد السوق طفرة وفترة صعود كبيرة، خصوصاً أن الهيئة تعمل جاهدة لتحويل سوق الكويت إلى سوق ناشئ، كما هو الحال في أسواق المنطقة، وهذا كفيل بحد ذاته أن يعود بالنفع على الاقتصاد الكويتي.

هذا بخلاف تحفظي الشخصي بموضوع واحد، وهو العرض الإلزامي في الاستحواذ لما فوق %30، وان كان هناك مبرر للنص عليه، فإنه من ناحية أخرى منع كبار الملاك من حماية اسهم شركاتهم من الهبوط والارتفاع المفتعل، وأخرج كبار الملاك من صناعة السوق، فشركة الخير امتنعت عن شراء وتداول أسهمها بالبورصة من تاريخ صدور القانون، الذي يتضمن العرض الالزامي، فمثلا لو قامت شركة الخير بشراء سهم واحد من امريكانا او الاستثمارات، او أي شركة تمتلك فيها بطريق مباشر او غير مباشر نسبة %30، فيتعين عليها التقدم بعرض الزامي لشراء كامل اسهم الشركة، مما أوصل اسهم بعض الشركات الى اقل من القيمة الدفترية، ومازال المالك الأكبر وصاحب المصلحة بالشراء ممتنع عن الشراء، وهو احد أسباب هبوط بعض اسهم الشركات وانخفاض التداول عليها، وبالتبعية تأثر صغار المستثمرين نتيجة هبوط قيمة هذا السهم.

وباستثناء هذا البند اعتقد ان باقي ضوابط هيئة سوق المال تصل الى مصاف البورصات العالمية.

● هل كنتم تفضلون أن تشتري «أمريكانا» جهة عامة أم خاصة كويتية؟

ــــ لا اعتقد ان أي جهة عامة ستكون قادرة على إدارة شركة امريكانا. فقد اثبت التاريخ ان الإدارة العامة بما لديها من كفاءات مازالت مقيدة بإجراءات وقواعد وتدخلات تمنعها من حرية الحركة، اما اذا كانت المقارنة بين شركة اجنبية او إماراتية، فبالطبع افضل الإماراتية، فأمريكانا عربية %100، لها اسم عريق وتواجد محلي وإقليمي، وأثبتت مكانتها المرموقة، وحازت على السمعة الطيبة وأعلى شهادات الجودة، وطالما كانت الجهة المشترية تسعى الى تطوير أداء الشركة ومنتجاتها الغذائية، فنبارك لهم ونتمنى لهم التوفيق، وبالنهاية هي شركة كويتية.

● لماذا لم تتدخل الحكومة كما يجب في أزمة السوق؟

ــــ خوف وعدم حسم القرار، فشكل تدخل الحكومة بالسوق ليس بضخ السيولة لشراء الأسهم المتعثرة، والسعي لرفعها بالبورصة كحل مؤقت، بل يجب أن تعالج الاختلالات التي تعاني منها التنمية الاقتصادية بشكل عام، فالإنفاق الرأسمالي للمشاريع وخلق فرص استثمارية للشركات الكويتية بما يعود على البلد واقتصاده ورفاهيته بالنفع، أسوة بما تفعله الدول المتقدمة في هذا المجال، هو المطلب الأساسي لعملية التدخل، وهي التي تحقق الفائدة المرجوة من دعم الاقتصاد الوطني وتعزيز مساره، خاصة أن مرافق الدولة متهالكة تحتاج إلى نفضة وتطوير وانتشال من حالة الجمود، وإعطاء الفرصة للشركات الكويتية لأثبات قدراتها، بالرغم من عدم الحاجة، فالاستثمارات الكويتية الخاصة متناثره على وجه الأرض وأثبتت نجاحات كبيرة.

● كلمة أخيرة؟

ــــ كلمة أخيرة أوجهها لنفسي أولاً، ثم لأهلي وإخواني وأبناء ديرتي، بأن نحرص على هذا الوطن الغالي، وأن نلتف حول أميرنا وراعي نهضتنا، وإذا كانت لنا ملاحظات أو نقد أو توجيه، فاللغة العربية ومفرداتها بحر واسع نختار منها ما يحقق الهدف ويوصل الرسالة من دون إساءة لأحد، وأن نبتعد عن إثارة الفتن التي تشوه صورة تلاحمنا، وأن نبتعد عن الطرح الطائفي والفئوي، الذي يدمر الشعب ويفتت تماسكه. وأخيراً «دار الظالم خرابة لو بعد حين»، فقد شاهدت بأم عيني مصير الظلمة والمفترين، «فسبحان الذي حرم الظلم على نفسه وجعله بين عباده محرماً».

«دار الظالم خرابة ولو بعد حين»

ماذا عن هيئة الأسواق؟

● أفضل وأبرز التشريعات التي شهدها سوق الكويت.

● نقلة نوعية للسوق وأريحية كبيرة للمستثمرين.

● قوانين تحمي المستثمرين وتحقق شفافية كبيرة.

ما وضع السوق؟

● واجه السوق فترة تصحيحية أسوة بالأسواق المجاورة الأخرى.

● تأثر بانخفاض أسعار النفط وبالأزمات الإقليمية.

تحفظ شخصي

● لي تحفظ على قضية العرض الإلزامي في الاستحواذ لما يفوق %30.

● منعوا كبار الملاك من حماية أسهم شركاتهم.

● أخرجوا كبار الملاك من صناعة السوق.

● .. هذا أوصل أسهم شركات إلى أقل من القيمة الدفترية.

● امتناع المالك عن الشراء أحد أسباب الهبوط وانخفاض التداول.

ماذا عن الشركة؟

● 40 فرانشايز و1500 مطعم

● عدد كبير من مصانع الأغذية

● 57 عقد امتياز في عدة دول

● الشركة كويتية وعربية 100%

قوة الشركة ومتانتها جعلتا البنوك تقبل ضماناتها

ماذا عن المشتري؟

● سمعة عالمية وعريقة

● سيواصل مسيرة نجاح الشركة

● سينقل «أمريكانا» نقلة نوعية ويضاعف مطاعمها ويعظم أرباحها

● محمد العبار قام بدور تفاوضي كبير لإقناع مانحي الامتياز

● طلب العبار دولاً جديدة ليست ضمن الاتفاقات القائمة

مجموعتنا

● موقعنا في الشركات المملوكة 100% قوي ومتين جدا.

● مصادر مجموعتنا متعددة توفر لها سيولة لتفي بالتزاماتها.

● هناك شركات متعثرة لا تساهم المجموعة فيها بملكية كاملة.

● أصولنا ضخمة وكبيرة وهدف لأي استحواذ استراتيجي.

● لا نية لبيع أصول أخرى ولا نضع إعلانات لذلك.

لماذا لم تتقدم جهة عامة ؟

● لا أعتقد أن أي شركة عامة قادرة على إدارة «أمريكانا».

● الإدارة العامة مقيدة بإجراءات وقواعد وتدخلات تمنعها من حرية الحركة.

مناخ الاستثمار

● خوف ولا قرار وراء عدم تدخل الحكومة في السوق.

● ليس المطلوب شراء أسهم متعثرة بل معالجة الاختلالات.

● المطلوب زيادة الانفاق الاستثماري للتنمية ولخلق الفرص.

● مرافق الدولة متهالكة تحتاج الى نفضة وتطوير.

لؤي الخرافي يروي لـ«القبس» قصة صفقة «أمريكانا»

اجتماعات مكوكية مع الرؤساء التنفيذيين لمانحي الامتياز في أميركا وبريطانيا ودبي

مقابلات تخللتها مساومات لتعديل شروط الاتفاقيات وفرض التزامات جديدة

فرض التزامات ترتب عليها إلغاء المفاوضات في فترة من الفترات

موافقات مانحي الامتيازات والبنوك ليست محل اعتراض.. إنما كانت محل مساومة

المحرر الاقتصادي |

ينتظر السوق وعموم المستثمرين صفقة عملاقة في 20 اكتوبر الجاري، هي صفقة بيع %66 من شركة أمريكانا.

بات ذلك بحكم المؤكد، وسيكون له آثار وتداعيات إيجابية على أكثر من صعيد.

التقت القبس نائب رئيس مجموعة الخرافي المحامي لؤي جاسم الخرافي الذي سرد تسلسل الأحداث بالارقام والتواريخ منذ اللحظة الأولى لشيوع خبر الصفقة. وعدد كل الإجراءات التي كانت ضرورية ولازمة لاتمام هذه العملية الضخمة. واشار إلى اجتماعات مكوكية في عدد من البلدان منها الولايات المتحدة الأميركية وبريطانيا والإمارات. وجدد الخرافي ثقته بالسيد محمد العبار وقدرته وكفاءته وسمعته العالمية، وتناول في حديثه هيئة سوق المال وشركة البورصة والبنوك وكل الأطراف الأخرى ذات العلاقة.

وفيما يلي نص الحوار.

● ما آخر تطورات صفقة أمريكانا؟

ــــ لله الحمد تم بتوفيق من الله عز وجل الانتهاء من إجراءات قيام شركة الخير ببيع أسهمها في شركة امريكانا، والتخارج من الاستثمار في قطاع الأغذية، طبقا للجدول المرسوم لها، حيث استغرقت الفترة بحدود 8 اشهر من اعلان رغبة شركة اديبتيو بشراء الحصة، عمل خلالها مستشارو الطرفين على اعداد البيانات المالية والفحص النافي للجهالة واستيفاء متطلبات هيئة اسواق المال، وسوق الكويت للأوراق المالية ( شركة بورصة الكويت)، وموافقة هيئة المنافسة بالدول المعنية، والحصول على موافقة اكثر من 40 فرانشايز، واعداد وتوقيع الاتفاقيات المرتبطة بها.

وفي 18 يونيو الماضي تم الاتفاق على شراء الحصة بالسعر المتفق علية بشرط انهاء الإجراءات التنفيذية من قبل البائع والمشتري خلال فترة 3 اشهر من توقيع اتفاقية تنفيذ بيع ملزمة بين الطرفين ومشروطة باستكمال بعض المتطلبات والموافقات النهائية لتمكين المشتري من الشراء، فكما هو معروف في مثل هذه الصفقات ارتبط مانحو الامتياز بمنح الامتياز للشركة بسبب تواجد المالك الرئيسي، وهو الخرافي، وتنص الاتفاقيات في حال تغير المالك الرئيسي يحق لمانح الامتياز سحب امتيازه من الشركة، وبالتالي تفقد الشركة قيمتها المالية، فكان يتطلب العمل بالتوازي مع مانح الامتياز والمشتري لضمان الحصول على موافقة مانح الامتياز مثل كنتاكي وبتزاهت وهارديز وتي جي فرايديز على قبول دخول المشتري شركة اديبتيو لشراء الحصة، وذلك من خلال عقد اجتماعات مكوكية مع الرؤساء التنفيذيين للشركات الأجنبية في الولايات المتحدة الاميركية ولندن ودبي، واجراء مقابلات والتعرف على المشتري السيد محمد العبار، وبالطبع هذه المقابلات ما كانت تخلو من المساومة واستغلالها لتعديل شروط الاتفاقيات او فرض التزامات جديدة ترتب عليها الغاء المفاوضات في فترة من الفترات.

فموافقة مانح الامتياز والبنوك ليست محل اعتراض، وانما كانت محل مساومة، فكنا نعمل في ظل متطلبات هيئة سوق المال بالالتزام بالافصاح وبالتوازي اجراء المفاوضات مع مانحي الامتياز جعلتنا مكشوفين في هذه المفاوضات، فلم يكن هناك ما يمنع من الحصول على موافقتهم على نقل الاسهم من مالك الى مالك اخر، خصوصا اذا علمنا ان الطرف الراغب في الشراء يمتلك سمعة عالمية عريقة تمكنه من مواصلة مسيرة النجاح، الذي سارت عليه الشركة الكويتية للاغذية اميركانا.

● ماذا كانت ابرز الصعوبات؟

ــ بالطبع واجهتنا صعوبات كثيرة اثناء تنفيذ الصفقة أهمها الحصول على موافقة مانحي الامتياز من دون تعديل شروط الامتياز، وبهذه المناسبة يجب الا ننكر أولا دور وشخصية محمد العبار التفاوضية في عرض خطته في تطوير الشركة، التي كان لها اثر بالغ في اقناع مانحي الامتياز في قبول استمرار منح الامتياز للمشتري، بالاضافة الى دور المستشارين من الجانبين، المستشاران الماليان غولدمان ساكس وبنك روثشجايلد، والمستشاران القانونيان مكتب ألن وأوفري ومكتب كليفورد تشانس للمحاماة في مواجهة مانحي الامتياز، حيث كان يتطلب مناقشة عقد الامتياز لكل دولة على حدة، وقد تختلف العقود لذات مانح الامتياز من دولة الى اخرى وصل عددها الى ما يقارب 57 عقد امتياز، بالاضافة الى قيام السيد العبار بطلب دول جديدة لم تكن أصلا من ضمن اتفاقيات الامتياز القديمة وجميع هذه العقود الموقعة حاليا معلق تنفيذها على شرط اتمام صفقة البيع بتاريخ 20 أكتوبر، كما كان يتعين الحذر بالتعامل مع نظم وضوابط هيئة أسواق المال والاستعلام بشكل دوري عن الخطوات المتبعة في مثل هذه الحالات وبشكل خاص أهمية الحصول على موافقات مانحي الامتياز والبنوك الدائنة لشركة امريكانا والجهات الرقابية قبل تنفيذ الصفقة، خصوصا ان هذه الصفقة لها طبيعة خاصة وبعض شركاتها التابعة مدرجة ببورصات خارجية يتعين التنسيق معها أيضا.

● ماذا تقول عن الشركة؟

ــ الشركة جيدة ولها مستقبل واعد، حيث تمتلك ما يفوق 1500 مطعم، بالاضافة الى عدد كبير من مصانع الأغذية، واعتقد المشتري له من سابقة الخبرة وباطلاعي على خطته المقدمة للتطوير ان ينقل الشركة نقلة نوعية ويضاعف مطاعمها ويعظم ارباحها.

● ما اجراءات المشتري؟

قام المشتري «أدبتيو» بفتح محفظة استثمارية لدى شركة الاستثمارات الوطنية احدى شركات مجموعة الخرافي، والتي اودعت نيابة عن المشتري شيكا بنسبة %10 من قيمة الصفقة بتاريخ 2016/10/6 وطبقا للانظمة والقوانين المعمول بها لدى هيئة أسواق المال الكويتية وشركة بورصة الكويت، وستتولي شركة «السيف» للوساطة المالية التابعة لشركة الاستثمارات الوطنية تنفيذ الصفقة عن البائع والمشتري، فقد أعلنت شركة بورصة الكويت أنه سيتم يوم الخميس الموافق 20 اكتوبر 2016 عقد مزاد لبيع عدد 268.496 مليون سهم ما يمثل نسبة %66 من رأسمال الشركة بقيمة اجمالية قدرها (711.515.841.600 د.ك) حيث تبدأ المزايدة في تمام الساعة 12:30 ظهراً في اليوم المحدد سوف يرسى المزاد في تمام الساعة 12:45 ظهراً في اليوم ذاته على المشتري الابتدائي ما لم يتقدم مشتر آخر بسعر أعلى وشخصيا لا أتوقع ان يتقدم احد للمزايدة بصفقة بهذا الحجم وبهذا التعقيد للمزايدة، فهي تعتبر أكبر صفقة في قطاع الأغذية بالمنطقة.

● ما تعليقك على المعلومات المتداولة عن رهونات أسهم أمريكانا والديون التي تقابلها؟

ــ رهونات أسهم أمريكانا والديون التي تقابلها شيء طبيعي جداً في مثل الأعراف المالية، وهي دليل قوة ومتانة الشركة التي جعلت البنوك تقبل ان تمنح القروض مقابل بعض هذه الضمانات، وهي عادية جداً في عالم الاستثمار، وارتفاع قيمتها

دليل على ارتفاع قيمة الاصول المقابلة، واي مشتر جديد للشركة سيحصل على تسهيلات مالية وقروض مقابل رهن اسهم الشركة، والفرق في الحالتين ان البنوك المحلية فقدت فرصة تمويل الصفقة الجديدة.

● ما موقف مجموعة الخرافي بشأن سداد البنوك؟

ــــ موقف مجموعة الخرافي في الشركات التي تملكها بنسبة %100 مع البنوك متين وقوي بفضل الله ولما تتمتع به هذه المجموعة من مصادر متعددة توفر لها السيولة التي تجعلها الايفاء بالتزاماتها مع البنوك، وبعضها أرباحه ناتجة بسبب التعاون مع أنشطة المجموعة وتمويلها المستمر والمتجدد. اما في ما يتعلق بتعثر بعض الشركات التي لا تساهم المجموعة بملكية كاملة فيها، فيتعين التشاور مع الشركاء أو المساهمين في آلية التعامل في ظل هذه الظروف الاقتصادية الحرجة التي يواجهها بعض من هذه الشركات ولكل حالة منها طبيعة خاصة يتم التعامل بموجبها.

● ما التخارجات الأخرى الممكنة من أصول مجموعة الخرافي؟ وهل صحيح أن المجموعة قد تبيع شركة الخرافي ناشيونال، ولماذا؟

ــــ كما تعلمون تمتلك مجموعة الخرافي أصولا ضخمة وكبيرة وفي مختلف المجالات، وهذا كفيل بأن يجعلها هدفا لأي استحواذ استراتيجي في المستقبل، وتتمثل هذه الأصول إما في شركات مدرجة بالبورصة وغير مدرجة، ولا توجد نية لبيع الأصول في الوقت الحالي، ولكن قد تتغير الآراء بتغير الظروف وغيرها. واعتقد لن تمانع المجموعة في التخارج من أي من أصولها إذا حصلت على السعر المناسب وتحقيق ربح، لكن لن تضع المجموعة إعلانات للبيع، اما شركة الخرافي ناشيونال فهي ليست ملكية كاملة للمجموعة ويتعين اتخاذ القرار مع باقي الشركاء.

● هل «زين» مطروحة للبيع؟ وما رأيك بتراجع سعر سهمها؟ وماذا عن الموقف مع البنوك؟

ــــ إذا كنت تقصد أصول «زين» فهذا الأمر يقدره مجلس إدارة الشركة حسبما تقتضي مصلحتها، أما إذا كنت تقصد أسهم الخير وتحالف الخرافي فسياسة المجموعة أنها لا تعرض سلعتها للبيع ولا تضع إعلانات لبيعها كما ذكرت لكم في سؤال آخر، لكن إذا تقدم مشتر جاد فهنا يخضع الأمر لعدة معايير منها السعر العادل وكيان المشتري الجديد وسمعته، وكذلك يخضع الأمر للدراسة الداخلية لدينا في المجموعة، أما بالنسبة لتراجع سعر سهمها فهو بالطبع لا يعكس أداءها، حيث أن سعر السهم يحدده العرض والطلب في السوق ومعدل السيولة في السوق وغيره من العوامل، ولعل ما يؤكد كلامي هو أن معظم تقييمات ودراسات بيوت الخبرة دلت على أن «زين» تتداول بنسبة خصم كبيرة عن سعرها العادل، وأن مستقبلها أفضل بكثير من ماضيها، إذا ما أخذنا بعين الاعتبار النمو الكبير الذي يشهده العامل في الإيرادات الناتجة من البيانات وغيرها. أما بالنسبة للتحديات فبالطبع هناك تحديات شأنها شأن أي قطاع آخر ولكن بفضل الله وبفضل الجهود المبذولة من القائمين عليها، استطاعت الشركة أن تواصل مسيرتها وأعمالها دون أي مشاكل جوهرية تذكر، ولعل أبرز الأمثلة على ذلك هو قدرتها وملاءتها على توزيع أرباح نقدية سنوية هي الأعلى في الكويت إذا أخذت بعين الاعتبار العائد على سعر السهم، وهذا أن دل إنما يدل على متانتها

وملاءتها المالية، أما علاقتها مع البنوك فهي علاقة جيدة ولم نسمع عن أي مشاكل أو تحفظات من قِبل البنوك، بل بالعكس العلاقة مستمرة وجيدة، ومازالت «زين» تتمتع بتكلفة تمويل منخفضة مقارنة بزميلاتها بالقطاع.

● ما رأيكم بهيئة أسواق المال؟

ــــ إن من أفضل وأبرز التشريعات التي شهدها سوق الكويت في الآونة الأخيرة هو وجود كيان جديد متمثل بهيئة أسواق المال وفصله عن البورصة، وهذا بالطبع شكل نقلة نوعية بالنسبة للسوق، وأضاف أريحية كبيرة للمستثمرين، حيث قامت الهيئة بسن قوانين وتشريعات تحمي المستثمرين، وتحقق شفافية كبيرة، وعلى رأسها قوانين الحوكمة وحماية صغار المستثمرين، أما من حيث الأداء فبالطبع واجه السوق فترة تصحيحية أسوة بالأسواق المجاورة الأخرى، نتيجة تقلبات أسعار النفط والأزمات السياسية في المنطقة، مما أثر على التداول وأداء الأسهم، ولكن كلنا ثقة بالله عز وجل أن نتجاوز هذه الأزمة، وأن يشهد السوق طفرة وفترة صعود كبيرة، خصوصاً أن الهيئة تعمل جاهدة لتحويل سوق الكويت إلى سوق ناشئ، كما هو الحال في أسواق المنطقة، وهذا كفيل بحد ذاته أن يعود بالنفع على الاقتصاد الكويتي.

هذا بخلاف تحفظي الشخصي بموضوع واحد، وهو العرض الإلزامي في الاستحواذ لما فوق %30، وان كان هناك مبرر للنص عليه، فإنه من ناحية أخرى منع كبار الملاك من حماية اسهم شركاتهم من الهبوط والارتفاع المفتعل، وأخرج كبار الملاك من صناعة السوق، فشركة الخير امتنعت عن شراء وتداول أسهمها بالبورصة من تاريخ صدور القانون، الذي يتضمن العرض الالزامي، فمثلا لو قامت شركة الخير بشراء سهم واحد من امريكانا او الاستثمارات، او أي شركة تمتلك فيها بطريق مباشر او غير مباشر نسبة %30، فيتعين عليها التقدم بعرض الزامي لشراء كامل اسهم الشركة، مما أوصل اسهم بعض الشركات الى اقل من القيمة الدفترية، ومازال المالك الأكبر وصاحب المصلحة بالشراء ممتنع عن الشراء، وهو احد أسباب هبوط بعض اسهم الشركات وانخفاض التداول عليها، وبالتبعية تأثر صغار المستثمرين نتيجة هبوط قيمة هذا السهم.

وباستثناء هذا البند اعتقد ان باقي ضوابط هيئة سوق المال تصل الى مصاف البورصات العالمية.

● هل كنتم تفضلون أن تشتري «أمريكانا» جهة عامة أم خاصة كويتية؟

ــــ لا اعتقد ان أي جهة عامة ستكون قادرة على إدارة شركة امريكانا. فقد اثبت التاريخ ان الإدارة العامة بما لديها من كفاءات مازالت مقيدة بإجراءات وقواعد وتدخلات تمنعها من حرية الحركة، اما اذا كانت المقارنة بين شركة اجنبية او إماراتية، فبالطبع افضل الإماراتية، فأمريكانا عربية %100، لها اسم عريق وتواجد محلي وإقليمي، وأثبتت مكانتها المرموقة، وحازت على السمعة الطيبة وأعلى شهادات الجودة، وطالما كانت الجهة المشترية تسعى الى تطوير أداء الشركة ومنتجاتها الغذائية، فنبارك لهم ونتمنى لهم التوفيق، وبالنهاية هي شركة كويتية.

● لماذا لم تتدخل الحكومة كما يجب في أزمة السوق؟

ــــ خوف وعدم حسم القرار، فشكل تدخل الحكومة بالسوق ليس بضخ السيولة لشراء الأسهم المتعثرة، والسعي لرفعها بالبورصة كحل مؤقت، بل يجب أن تعالج الاختلالات التي تعاني منها التنمية الاقتصادية بشكل عام، فالإنفاق الرأسمالي للمشاريع وخلق فرص استثمارية للشركات الكويتية بما يعود على البلد واقتصاده ورفاهيته بالنفع، أسوة بما تفعله الدول المتقدمة في هذا المجال، هو المطلب الأساسي لعملية التدخل، وهي التي تحقق الفائدة المرجوة من دعم الاقتصاد الوطني وتعزيز مساره، خاصة أن مرافق الدولة متهالكة تحتاج إلى نفضة وتطوير وانتشال من حالة الجمود، وإعطاء الفرصة للشركات الكويتية لأثبات قدراتها، بالرغم من عدم الحاجة، فالاستثمارات الكويتية الخاصة متناثره على وجه الأرض وأثبتت نجاحات كبيرة.

● كلمة أخيرة؟

ــــ كلمة أخيرة أوجهها لنفسي أولاً، ثم لأهلي وإخواني وأبناء ديرتي، بأن نحرص على هذا الوطن الغالي، وأن نلتف حول أميرنا وراعي نهضتنا، وإذا كانت لنا ملاحظات أو نقد أو توجيه، فاللغة العربية ومفرداتها بحر واسع نختار منها ما يحقق الهدف ويوصل الرسالة من دون إساءة لأحد، وأن نبتعد عن إثارة الفتن التي تشوه صورة تلاحمنا، وأن نبتعد عن الطرح الطائفي والفئوي، الذي يدمر الشعب ويفتت تماسكه. وأخيراً «دار الظالم خرابة لو بعد حين»، فقد شاهدت بأم عيني مصير الظلمة والمفترين، «فسبحان الذي حرم الظلم على نفسه وجعله بين عباده محرماً».

«دار الظالم خرابة ولو بعد حين»

ماذا عن هيئة الأسواق؟

● أفضل وأبرز التشريعات التي شهدها سوق الكويت.

● نقلة نوعية للسوق وأريحية كبيرة للمستثمرين.

● قوانين تحمي المستثمرين وتحقق شفافية كبيرة.

ما وضع السوق؟

● واجه السوق فترة تصحيحية أسوة بالأسواق المجاورة الأخرى.

● تأثر بانخفاض أسعار النفط وبالأزمات الإقليمية.

تحفظ شخصي

● لي تحفظ على قضية العرض الإلزامي في الاستحواذ لما يفوق %30.

● منعوا كبار الملاك من حماية أسهم شركاتهم.

● أخرجوا كبار الملاك من صناعة السوق.

● .. هذا أوصل أسهم شركات إلى أقل من القيمة الدفترية.

● امتناع المالك عن الشراء أحد أسباب الهبوط وانخفاض التداول.

ماذا عن الشركة؟

● 40 فرانشايز و1500 مطعم

● عدد كبير من مصانع الأغذية

● 57 عقد امتياز في عدة دول

● الشركة كويتية وعربية 100%

قوة الشركة ومتانتها جعلتا البنوك تقبل ضماناتها

ماذا عن المشتري؟

● سمعة عالمية وعريقة

● سيواصل مسيرة نجاح الشركة

● سينقل «أمريكانا» نقلة نوعية ويضاعف مطاعمها ويعظم أرباحها

● محمد العبار قام بدور تفاوضي كبير لإقناع مانحي الامتياز

● طلب العبار دولاً جديدة ليست ضمن الاتفاقات القائمة

مجموعتنا

● موقعنا في الشركات المملوكة 100% قوي ومتين جدا.

● مصادر مجموعتنا متعددة توفر لها سيولة لتفي بالتزاماتها.

● هناك شركات متعثرة لا تساهم المجموعة فيها بملكية كاملة.

● أصولنا ضخمة وكبيرة وهدف لأي استحواذ استراتيجي.

● لا نية لبيع أصول أخرى ولا نضع إعلانات لذلك.

لماذا لم تتقدم جهة عامة ؟

● لا أعتقد أن أي شركة عامة قادرة على إدارة «أمريكانا».

● الإدارة العامة مقيدة بإجراءات وقواعد وتدخلات تمنعها من حرية الحركة.

مناخ الاستثمار

● خوف ولا قرار وراء عدم تدخل الحكومة في السوق.

● ليس المطلوب شراء أسهم متعثرة بل معالجة الاختلالات.

● المطلوب زيادة الانفاق الاستثماري للتنمية ولخلق الفرص.

● مرافق الدولة متهالكة تحتاج الى نفضة وتطوير.

good morning

عضو نشط

- التسجيل

- 27 سبتمبر 2016

- المشاركات

- 47

ق

قصة امريكانا وهذا قروب اسهمنا راوح مكانك مافي جديد بكره نفس السيناريو ترتفع فلسين والا تنزل فلسينأكد أن الشركات المملوكة للمجموعة قوية ومتينة مالياً

لؤي الخرافي يروي لـ«القبس» قصة صفقة «أمريكانا»

اجتماعات مكوكية مع الرؤساء التنفيذيين لمانحي الامتياز في أميركا وبريطانيا ودبي

مقابلات تخللتها مساومات لتعديل شروط الاتفاقيات وفرض التزامات جديدة

فرض التزامات ترتب عليها إلغاء المفاوضات في فترة من الفترات

موافقات مانحي الامتيازات والبنوك ليست محل اعتراض.. إنما كانت محل مساومة

المحرر الاقتصادي |

ينتظر السوق وعموم المستثمرين صفقة عملاقة في 20 اكتوبر الجاري، هي صفقة بيع %66 من شركة أمريكانا.

بات ذلك بحكم المؤكد، وسيكون له آثار وتداعيات إيجابية على أكثر من صعيد.

التقت القبس نائب رئيس مجموعة الخرافي المحامي لؤي جاسم الخرافي الذي سرد تسلسل الأحداث بالارقام والتواريخ منذ اللحظة الأولى لشيوع خبر الصفقة. وعدد كل الإجراءات التي كانت ضرورية ولازمة لاتمام هذه العملية الضخمة. واشار إلى اجتماعات مكوكية في عدد من البلدان منها الولايات المتحدة الأميركية وبريطانيا والإمارات. وجدد الخرافي ثقته بالسيد محمد العبار وقدرته وكفاءته وسمعته العالمية، وتناول في حديثه هيئة سوق المال وشركة البورصة والبنوك وكل الأطراف الأخرى ذات العلاقة.

وفيما يلي نص الحوار.

● ما آخر تطورات صفقة أمريكانا؟

ــــ لله الحمد تم بتوفيق من الله عز وجل الانتهاء من إجراءات قيام شركة الخير ببيع أسهمها في شركة امريكانا، والتخارج من الاستثمار في قطاع الأغذية، طبقا للجدول المرسوم لها، حيث استغرقت الفترة بحدود 8 اشهر من اعلان رغبة شركة اديبتيو بشراء الحصة، عمل خلالها مستشارو الطرفين على اعداد البيانات المالية والفحص النافي للجهالة واستيفاء متطلبات هيئة اسواق المال، وسوق الكويت للأوراق المالية ( شركة بورصة الكويت)، وموافقة هيئة المنافسة بالدول المعنية، والحصول على موافقة اكثر من 40 فرانشايز، واعداد وتوقيع الاتفاقيات المرتبطة بها.

وفي 18 يونيو الماضي تم الاتفاق على شراء الحصة بالسعر المتفق علية بشرط انهاء الإجراءات التنفيذية من قبل البائع والمشتري خلال فترة 3 اشهر من توقيع اتفاقية تنفيذ بيع ملزمة بين الطرفين ومشروطة باستكمال بعض المتطلبات والموافقات النهائية لتمكين المشتري من الشراء، فكما هو معروف في مثل هذه الصفقات ارتبط مانحو الامتياز بمنح الامتياز للشركة بسبب تواجد المالك الرئيسي، وهو الخرافي، وتنص الاتفاقيات في حال تغير المالك الرئيسي يحق لمانح الامتياز سحب امتيازه من الشركة، وبالتالي تفقد الشركة قيمتها المالية، فكان يتطلب العمل بالتوازي مع مانح الامتياز والمشتري لضمان الحصول على موافقة مانح الامتياز مثل كنتاكي وبتزاهت وهارديز وتي جي فرايديز على قبول دخول المشتري شركة اديبتيو لشراء الحصة، وذلك من خلال عقد اجتماعات مكوكية مع الرؤساء التنفيذيين للشركات الأجنبية في الولايات المتحدة الاميركية ولندن ودبي، واجراء مقابلات والتعرف على المشتري السيد محمد العبار، وبالطبع هذه المقابلات ما كانت تخلو من المساومة واستغلالها لتعديل شروط الاتفاقيات او فرض التزامات جديدة ترتب عليها الغاء المفاوضات في فترة من الفترات.

فموافقة مانح الامتياز والبنوك ليست محل اعتراض، وانما كانت محل مساومة، فكنا نعمل في ظل متطلبات هيئة سوق المال بالالتزام بالافصاح وبالتوازي اجراء المفاوضات مع مانحي الامتياز جعلتنا مكشوفين في هذه المفاوضات، فلم يكن هناك ما يمنع من الحصول على موافقتهم على نقل الاسهم من مالك الى مالك اخر، خصوصا اذا علمنا ان الطرف الراغب في الشراء يمتلك سمعة عالمية عريقة تمكنه من مواصلة مسيرة النجاح، الذي سارت عليه الشركة الكويتية للاغذية اميركانا.

● ماذا كانت ابرز الصعوبات؟

ــ بالطبع واجهتنا صعوبات كثيرة اثناء تنفيذ الصفقة أهمها الحصول على موافقة مانحي الامتياز من دون تعديل شروط الامتياز، وبهذه المناسبة يجب الا ننكر أولا دور وشخصية محمد العبار التفاوضية في عرض خطته في تطوير الشركة، التي كان لها اثر بالغ في اقناع مانحي الامتياز في قبول استمرار منح الامتياز للمشتري، بالاضافة الى دور المستشارين من الجانبين، المستشاران الماليان غولدمان ساكس وبنك روثشجايلد، والمستشاران القانونيان مكتب ألن وأوفري ومكتب كليفورد تشانس للمحاماة في مواجهة مانحي الامتياز، حيث كان يتطلب مناقشة عقد الامتياز لكل دولة على حدة، وقد تختلف العقود لذات مانح الامتياز من دولة الى اخرى وصل عددها الى ما يقارب 57 عقد امتياز، بالاضافة الى قيام السيد العبار بطلب دول جديدة لم تكن أصلا من ضمن اتفاقيات الامتياز القديمة وجميع هذه العقود الموقعة حاليا معلق تنفيذها على شرط اتمام صفقة البيع بتاريخ 20 أكتوبر، كما كان يتعين الحذر بالتعامل مع نظم وضوابط هيئة أسواق المال والاستعلام بشكل دوري عن الخطوات المتبعة في مثل هذه الحالات وبشكل خاص أهمية الحصول على موافقات مانحي الامتياز والبنوك الدائنة لشركة امريكانا والجهات الرقابية قبل تنفيذ الصفقة، خصوصا ان هذه الصفقة لها طبيعة خاصة وبعض شركاتها التابعة مدرجة ببورصات خارجية يتعين التنسيق معها أيضا.

● ماذا تقول عن الشركة؟

ــ الشركة جيدة ولها مستقبل واعد، حيث تمتلك ما يفوق 1500 مطعم، بالاضافة الى عدد كبير من مصانع الأغذية، واعتقد المشتري له من سابقة الخبرة وباطلاعي على خطته المقدمة للتطوير ان ينقل الشركة نقلة نوعية ويضاعف مطاعمها ويعظم ارباحها.

● ما اجراءات المشتري؟

قام المشتري «أدبتيو» بفتح محفظة استثمارية لدى شركة الاستثمارات الوطنية احدى شركات مجموعة الخرافي، والتي اودعت نيابة عن المشتري شيكا بنسبة %10 من قيمة الصفقة بتاريخ 2016/10/6 وطبقا للانظمة والقوانين المعمول بها لدى هيئة أسواق المال الكويتية وشركة بورصة الكويت، وستتولي شركة «السيف» للوساطة المالية التابعة لشركة الاستثمارات الوطنية تنفيذ الصفقة عن البائع والمشتري، فقد أعلنت شركة بورصة الكويت أنه سيتم يوم الخميس الموافق 20 اكتوبر 2016 عقد مزاد لبيع عدد 268.496 مليون سهم ما يمثل نسبة %66 من رأسمال الشركة بقيمة اجمالية قدرها (711.515.841.600 د.ك) حيث تبدأ المزايدة في تمام الساعة 12:30 ظهراً في اليوم المحدد سوف يرسى المزاد في تمام الساعة 12:45 ظهراً في اليوم ذاته على المشتري الابتدائي ما لم يتقدم مشتر آخر بسعر أعلى وشخصيا لا أتوقع ان يتقدم احد للمزايدة بصفقة بهذا الحجم وبهذا التعقيد للمزايدة، فهي تعتبر أكبر صفقة في قطاع الأغذية بالمنطقة.

● ما تعليقك على المعلومات المتداولة عن رهونات أسهم أمريكانا والديون التي تقابلها؟

ــ رهونات أسهم أمريكانا والديون التي تقابلها شيء طبيعي جداً في مثل الأعراف المالية، وهي دليل قوة ومتانة الشركة التي جعلت البنوك تقبل ان تمنح القروض مقابل بعض هذه الضمانات، وهي عادية جداً في عالم الاستثمار، وارتفاع قيمتها

دليل على ارتفاع قيمة الاصول المقابلة، واي مشتر جديد للشركة سيحصل على تسهيلات مالية وقروض مقابل رهن اسهم الشركة، والفرق في الحالتين ان البنوك المحلية فقدت فرصة تمويل الصفقة الجديدة.

● ما موقف مجموعة الخرافي بشأن سداد البنوك؟

ــــ موقف مجموعة الخرافي في الشركات التي تملكها بنسبة %100 مع البنوك متين وقوي بفضل الله ولما تتمتع به هذه المجموعة من مصادر متعددة توفر لها السيولة التي تجعلها الايفاء بالتزاماتها مع البنوك، وبعضها أرباحه ناتجة بسبب التعاون مع أنشطة المجموعة وتمويلها المستمر والمتجدد. اما في ما يتعلق بتعثر بعض الشركات التي لا تساهم المجموعة بملكية كاملة فيها، فيتعين التشاور مع الشركاء أو المساهمين في آلية التعامل في ظل هذه الظروف الاقتصادية الحرجة التي يواجهها بعض من هذه الشركات ولكل حالة منها طبيعة خاصة يتم التعامل بموجبها.

● ما التخارجات الأخرى الممكنة من أصول مجموعة الخرافي؟ وهل صحيح أن المجموعة قد تبيع شركة الخرافي ناشيونال، ولماذا؟

ــــ كما تعلمون تمتلك مجموعة الخرافي أصولا ضخمة وكبيرة وفي مختلف المجالات، وهذا كفيل بأن يجعلها هدفا لأي استحواذ استراتيجي في المستقبل، وتتمثل هذه الأصول إما في شركات مدرجة بالبورصة وغير مدرجة، ولا توجد نية لبيع الأصول في الوقت الحالي، ولكن قد تتغير الآراء بتغير الظروف وغيرها. واعتقد لن تمانع المجموعة في التخارج من أي من أصولها إذا حصلت على السعر المناسب وتحقيق ربح، لكن لن تضع المجموعة إعلانات للبيع، اما شركة الخرافي ناشيونال فهي ليست ملكية كاملة للمجموعة ويتعين اتخاذ القرار مع باقي الشركاء.

● هل «زين» مطروحة للبيع؟ وما رأيك بتراجع سعر سهمها؟ وماذا عن الموقف مع البنوك؟

ــــ إذا كنت تقصد أصول «زين» فهذا الأمر يقدره مجلس إدارة الشركة حسبما تقتضي مصلحتها، أما إذا كنت تقصد أسهم الخير وتحالف الخرافي فسياسة المجموعة أنها لا تعرض سلعتها للبيع ولا تضع إعلانات لبيعها كما ذكرت لكم في سؤال آخر، لكن إذا تقدم مشتر جاد فهنا يخضع الأمر لعدة معايير منها السعر العادل وكيان المشتري الجديد وسمعته، وكذلك يخضع الأمر للدراسة الداخلية لدينا في المجموعة، أما بالنسبة لتراجع سعر سهمها فهو بالطبع لا يعكس أداءها، حيث أن سعر السهم يحدده العرض والطلب في السوق ومعدل السيولة في السوق وغيره من العوامل، ولعل ما يؤكد كلامي هو أن معظم تقييمات ودراسات بيوت الخبرة دلت على أن «زين» تتداول بنسبة خصم كبيرة عن سعرها العادل، وأن مستقبلها أفضل بكثير من ماضيها، إذا ما أخذنا بعين الاعتبار النمو الكبير الذي يشهده العامل في الإيرادات الناتجة من البيانات وغيرها. أما بالنسبة للتحديات فبالطبع هناك تحديات شأنها شأن أي قطاع آخر ولكن بفضل الله وبفضل الجهود المبذولة من القائمين عليها، استطاعت الشركة أن تواصل مسيرتها وأعمالها دون أي مشاكل جوهرية تذكر، ولعل أبرز الأمثلة على ذلك هو قدرتها وملاءتها على توزيع أرباح نقدية سنوية هي الأعلى في الكويت إذا أخذت بعين الاعتبار العائد على سعر السهم، وهذا أن دل إنما يدل على متانتها

وملاءتها المالية، أما علاقتها مع البنوك فهي علاقة جيدة ولم نسمع عن أي مشاكل أو تحفظات من قِبل البنوك، بل بالعكس العلاقة مستمرة وجيدة، ومازالت «زين» تتمتع بتكلفة تمويل منخفضة مقارنة بزميلاتها بالقطاع.

● ما رأيكم بهيئة أسواق المال؟

ــــ إن من أفضل وأبرز التشريعات التي شهدها سوق الكويت في الآونة الأخيرة هو وجود كيان جديد متمثل بهيئة أسواق المال وفصله عن البورصة، وهذا بالطبع شكل نقلة نوعية بالنسبة للسوق، وأضاف أريحية كبيرة للمستثمرين، حيث قامت الهيئة بسن قوانين وتشريعات تحمي المستثمرين، وتحقق شفافية كبيرة، وعلى رأسها قوانين الحوكمة وحماية صغار المستثمرين، أما من حيث الأداء فبالطبع واجه السوق فترة تصحيحية أسوة بالأسواق المجاورة الأخرى، نتيجة تقلبات أسعار النفط والأزمات السياسية في المنطقة، مما أثر على التداول وأداء الأسهم، ولكن كلنا ثقة بالله عز وجل أن نتجاوز هذه الأزمة، وأن يشهد السوق طفرة وفترة صعود كبيرة، خصوصاً أن الهيئة تعمل جاهدة لتحويل سوق الكويت إلى سوق ناشئ، كما هو الحال في أسواق المنطقة، وهذا كفيل بحد ذاته أن يعود بالنفع على الاقتصاد الكويتي.

هذا بخلاف تحفظي الشخصي بموضوع واحد، وهو العرض الإلزامي في الاستحواذ لما فوق %30، وان كان هناك مبرر للنص عليه، فإنه من ناحية أخرى منع كبار الملاك من حماية اسهم شركاتهم من الهبوط والارتفاع المفتعل، وأخرج كبار الملاك من صناعة السوق، فشركة الخير امتنعت عن شراء وتداول أسهمها بالبورصة من تاريخ صدور القانون، الذي يتضمن العرض الالزامي، فمثلا لو قامت شركة الخير بشراء سهم واحد من امريكانا او الاستثمارات، او أي شركة تمتلك فيها بطريق مباشر او غير مباشر نسبة %30، فيتعين عليها التقدم بعرض الزامي لشراء كامل اسهم الشركة، مما أوصل اسهم بعض الشركات الى اقل من القيمة الدفترية، ومازال المالك الأكبر وصاحب المصلحة بالشراء ممتنع عن الشراء، وهو احد أسباب هبوط بعض اسهم الشركات وانخفاض التداول عليها، وبالتبعية تأثر صغار المستثمرين نتيجة هبوط قيمة هذا السهم.

وباستثناء هذا البند اعتقد ان باقي ضوابط هيئة سوق المال تصل الى مصاف البورصات العالمية.

● هل كنتم تفضلون أن تشتري «أمريكانا» جهة عامة أم خاصة كويتية؟

ــــ لا اعتقد ان أي جهة عامة ستكون قادرة على إدارة شركة امريكانا. فقد اثبت التاريخ ان الإدارة العامة بما لديها من كفاءات مازالت مقيدة بإجراءات وقواعد وتدخلات تمنعها من حرية الحركة، اما اذا كانت المقارنة بين شركة اجنبية او إماراتية، فبالطبع افضل الإماراتية، فأمريكانا عربية %100، لها اسم عريق وتواجد محلي وإقليمي، وأثبتت مكانتها المرموقة، وحازت على السمعة الطيبة وأعلى شهادات الجودة، وطالما كانت الجهة المشترية تسعى الى تطوير أداء الشركة ومنتجاتها الغذائية، فنبارك لهم ونتمنى لهم التوفيق، وبالنهاية هي شركة كويتية.

● لماذا لم تتدخل الحكومة كما يجب في أزمة السوق؟

ــــ خوف وعدم حسم القرار، فشكل تدخل الحكومة بالسوق ليس بضخ السيولة لشراء الأسهم المتعثرة، والسعي لرفعها بالبورصة كحل مؤقت، بل يجب أن تعالج الاختلالات التي تعاني منها التنمية الاقتصادية بشكل عام، فالإنفاق الرأسمالي للمشاريع وخلق فرص استثمارية للشركات الكويتية بما يعود على البلد واقتصاده ورفاهيته بالنفع، أسوة بما تفعله الدول المتقدمة في هذا المجال، هو المطلب الأساسي لعملية التدخل، وهي التي تحقق الفائدة المرجوة من دعم الاقتصاد الوطني وتعزيز مساره، خاصة أن مرافق الدولة متهالكة تحتاج إلى نفضة وتطوير وانتشال من حالة الجمود، وإعطاء الفرصة للشركات الكويتية لأثبات قدراتها، بالرغم من عدم الحاجة، فالاستثمارات الكويتية الخاصة متناثره على وجه الأرض وأثبتت نجاحات كبيرة.

● كلمة أخيرة؟

ــــ كلمة أخيرة أوجهها لنفسي أولاً، ثم لأهلي وإخواني وأبناء ديرتي، بأن نحرص على هذا الوطن الغالي، وأن نلتف حول أميرنا وراعي نهضتنا، وإذا كانت لنا ملاحظات أو نقد أو توجيه، فاللغة العربية ومفرداتها بحر واسع نختار منها ما يحقق الهدف ويوصل الرسالة من دون إساءة لأحد، وأن نبتعد عن إثارة الفتن التي تشوه صورة تلاحمنا، وأن نبتعد عن الطرح الطائفي والفئوي، الذي يدمر الشعب ويفتت تماسكه. وأخيراً «دار الظالم خرابة لو بعد حين»، فقد شاهدت بأم عيني مصير الظلمة والمفترين، «فسبحان الذي حرم الظلم على نفسه وجعله بين عباده محرماً».

«دار الظالم خرابة ولو بعد حين»

ماذا عن هيئة الأسواق؟

● أفضل وأبرز التشريعات التي شهدها سوق الكويت.

● نقلة نوعية للسوق وأريحية كبيرة للمستثمرين.

● قوانين تحمي المستثمرين وتحقق شفافية كبيرة.

ما وضع السوق؟

● واجه السوق فترة تصحيحية أسوة بالأسواق المجاورة الأخرى.

● تأثر بانخفاض أسعار النفط وبالأزمات الإقليمية.

تحفظ شخصي

● لي تحفظ على قضية العرض الإلزامي في الاستحواذ لما يفوق %30.

● منعوا كبار الملاك من حماية أسهم شركاتهم.

● أخرجوا كبار الملاك من صناعة السوق.

● .. هذا أوصل أسهم شركات إلى أقل من القيمة الدفترية.

● امتناع المالك عن الشراء أحد أسباب الهبوط وانخفاض التداول.

ماذا عن الشركة؟

● 40 فرانشايز و1500 مطعم

● عدد كبير من مصانع الأغذية

● 57 عقد امتياز في عدة دول

● الشركة كويتية وعربية 100%

قوة الشركة ومتانتها جعلتا البنوك تقبل ضماناتها

ماذا عن المشتري؟

● سمعة عالمية وعريقة

● سيواصل مسيرة نجاح الشركة

● سينقل «أمريكانا» نقلة نوعية ويضاعف مطاعمها ويعظم أرباحها

● محمد العبار قام بدور تفاوضي كبير لإقناع مانحي الامتياز

● طلب العبار دولاً جديدة ليست ضمن الاتفاقات القائمة

مجموعتنا

● موقعنا في الشركات المملوكة 100% قوي ومتين جدا.

● مصادر مجموعتنا متعددة توفر لها سيولة لتفي بالتزاماتها.

● هناك شركات متعثرة لا تساهم المجموعة فيها بملكية كاملة.

● أصولنا ضخمة وكبيرة وهدف لأي استحواذ استراتيجي.

● لا نية لبيع أصول أخرى ولا نضع إعلانات لذلك.

لماذا لم تتقدم جهة عامة ؟

● لا أعتقد أن أي شركة عامة قادرة على إدارة «أمريكانا».

● الإدارة العامة مقيدة بإجراءات وقواعد وتدخلات تمنعها من حرية الحركة.

مناخ الاستثمار

● خوف ولا قرار وراء عدم تدخل الحكومة في السوق.

● ليس المطلوب شراء أسهم متعثرة بل معالجة الاختلالات.

● المطلوب زيادة الانفاق الاستثماري للتنمية ولخلق الفرص.

● مرافق الدولة متهالكة تحتاج الى نفضة وتطوير.

Bursa2016

عضو مميز

- التسجيل

- 25 أكتوبر 2015

- المشاركات

- 4,522

اقعد ... هذا الشيك ولا بلاش

ما شاء الله تبارك الله

التعديل الأخير:

دورة المؤشرنت للتحليل الفني

50 دينار كويتي